デルタフラットを深く理解する

今朝の会員メルマガを転載します。

今我々は、7C23000 を必死でヘッジしています。

7C23000 売 @21→@440 5/15~保有中★

※カバコヘッジ 5/26 225mini 1枚買 @21100

※カバコヘッジ 5/27N 225mini 1枚買 @21615

※カバコヘッジ 6/1N 225mini 1枚買 @22170

※カバコヘッジ 6/2N 225mini 1枚買 @22530

こんなことはオプコア史上初の事です。

まあ…勉強にはなります。

この修羅場を乗り越えられた会員さんは、今後どんな試練がやって来ても冷静に対処ができるでしょう。

今日はこの状態を皆さんにより深く理解してもらうために、まず視覚的に説明をしてみたいと思います。

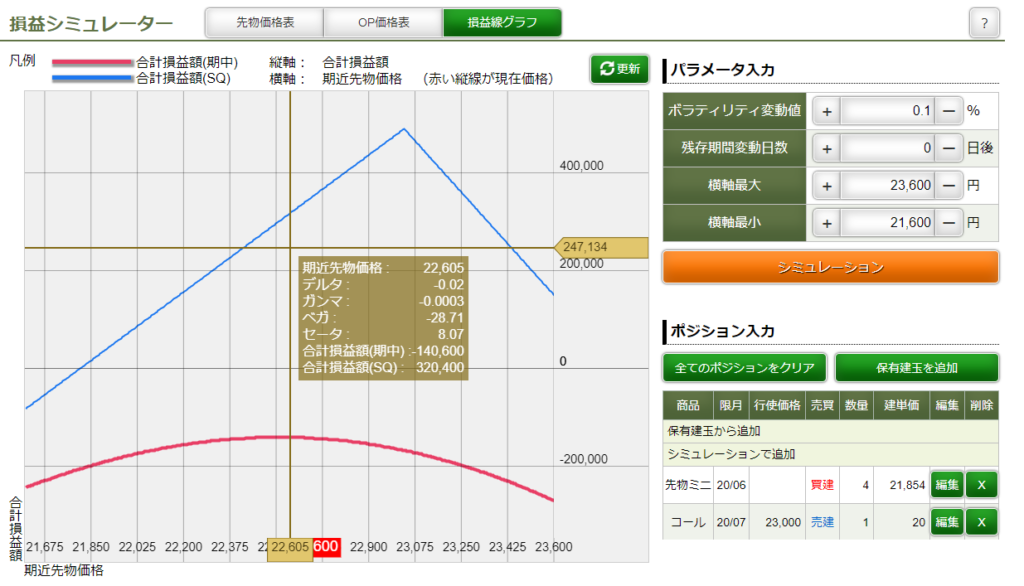

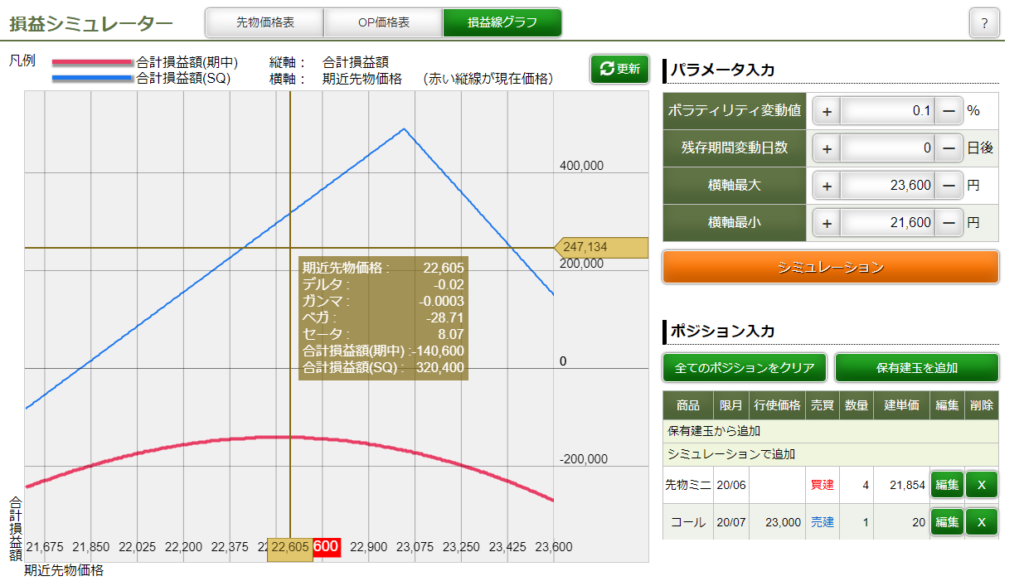

この損益シミュレーターの中の、ギリシャ指標に注目してください。

★デルタ:-0.02

デルタフラットがほぼ実現しています。

225が300円上がった場合に、コールの含み損は6円しか増えないという意味です。

300 x -0.02 = -6

★ガンマ:-0.0003

例えば、権利行使価格が3000円くらい離れている場合は、このガンマが -0.00005 という風に「6分の1」くらいなんです。

ガンマが大きくなってくると、225が大きく振れた場合に、損益のブレが大きくなります。

デルタの時と同様、225が300円上がった場合に、13.5円含み損が広がることを表します。

300 x 300 x 0.0003 ÷ 2 = 13.5

合わせて19.5円分のマイナス。

ガンマが大きくなってくると、225が動いた時の損益の出方が大きくなるんです。

だから、監視を強化する必要が出てくるのです。

★ベガ:28.7

225がジワジワと300円上がると、たいてい IV が下がります。

例えば0.5%下がるとすると、14.35円分 含み益を生みます。

0.5 x 28.7 = 14.35

これで3項目を合計すると、5.15円のマイナス。

★セータ

1日経過すると自動的に得られる含み益です。

ここでは 8円/1日

よって、このケースでは、なんと逆に3円ほどのプラスだったという計算になります。

このケースでマイナス要因になったのは、デルタとガンマです。

ガンマは、225が動いた時に「デルタのチカラを増幅する」ものなんです。

だから、もともとのデルタがゼロであれば、ガンマからの影響もゼロということになるわけです。

このように「デルタフラット」が実現していれば、225に300円上げられても、損失が出るどころか、含み損が減ることもあるのだということを理解ください。

だから追い込まれてきたら「デルタフラット」が大事なんです。

そして今一度「損益チャート」を見てください。

我々は今、この赤い曲線のところに居るわけです。

ちょっと辛い位置です。

この赤い曲線が下に行けば含み損拡大。上に行けば含み損減少です。

で、上のほうを見てください。

青い直線。

これが7月SQ時の損益なんです。

225が今のまま動かなければ、SQ時には32万円の利益で終われるのです。

そして実は・・・

225がもう少しジワジワ上げて、23000円を超えたあたりで(インしてますが)SQを迎えると、最大利益になります。

利益は50万円くらいになりましょうか。

225が左右に動くと最終利益が減ります。

あまり大きく動くと最終的にマイナスで終わってしまうこともあります。

マイナスになってしまうのは225が、

「23800円以上に急騰する場合」

「21800円以下に急落する場合」

です。

しかし我々も、ただ指をくわえて見てるだけではないですから。

225が下げてきたら、ヘッジを減らしてまた「デルタフラット」を作ります。

225が上げてきたら、ヘッジを増やしてまた「デルタフラット」を作るのです。

我々には時間が味方してくれます。

恐れることはありません。

ただ、証拠金が厳しい方は「撤退戦略」をとったほうが良い場合もありますので、くれぐれもご注意を!

これは戦いです。

それにしても…連戦連勝で30連勝していた今年の前半がもはや懐かしいですね。